|

【Big Hedgehog】桥水(Bridgewater)(2)

By Market

三、公司产品分析

Bridgewater公司为其机构客户提供了3种不同的对冲基金,其中包括一个以积极性的投资为特点的基金-----绝对阿尔法(Pure

Alpha),一个以限制性积极型的专注于绝对阿尔法投资市场的子市场的投资基金----绝对阿尔法主要市场(Pure Alpha Major

Markets),以及一个以资产分配为主要策略的对冲基金---全气候(All Weather)。除此之外,公司还出版了一个名叫daily

observation的日常刊物,供全世界的投资者付费阅览。

3.1 绝对阿尔法(Pure Alpha)对冲基金

3.1.1 Pure Alpha介绍

绝对阿尔法(pure

alpha)对冲基金是在1989年建立的,这个对冲基金投资于多个品种资产,希望获得市场超额收益的同时承受更低的风险。“可携阿尔法”策略(Portable

alpha)和“阿尔法覆盖”策略(Alpha overlay)是绝对阿尔法(pure

alpha)对冲基金的主要两个投资原则。绝对阿尔法通过积极的资产管理技术在一系列的不相关资产里分散投资风险。它拥有30或者40个同时交易的债券、货币、股指和大宗商品头寸,以避免投资于单一市场所造成的价格大幅度波动。

在绝对阿尔法(pure

alpha)投资策略下,Bridgewater公司以波动性为标准建立了两个不同的对冲基金:Bridgewater Pure Alpha

I------12%的波动率以及100亿美元的管理资产,和Bridgewater Pure Alpha

II,18%的目标波动率和230亿美元的管理资产。

3.1.2 Pure Alpha对冲基金收益分析

从成立以来,绝对阿尔法对冲基金只在3个年度遭遇亏损,但亏损的额度均不超过2%。在过去20年的时间里,绝对阿尔法对冲基金获得了接近15%的年收益。

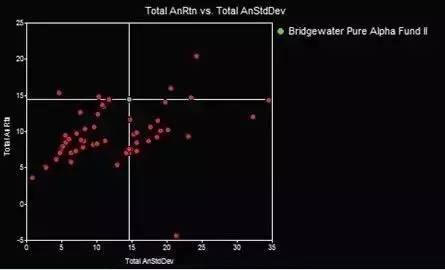

如图8所示,在1992年1月到2011年11月这个期间,Bridgewater Pure Alpha

II的年化收益率为14.44%,年化标准差为14.6%

图8 20年期风险收益分析

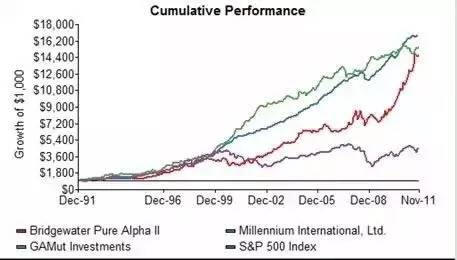

从图9可以看出,在过去的20年时间里,Bridgewater Pure Alpha II的累积收益为标准普尔指数的3倍。

图中有两个地方需要特别注意的:Bridgewater Pure Alpha

II的累计收益超过标准普尔指数仅仅是在最近的一个十年,特别是在2002年4月之后。

Bridgewater Pure Alpha

II在2008年秋季后,绝对及相对累计收益都出现了加速上升的趋势。

图9 累积收益对比

3.1.3 Pure Alpha对冲基金策略----最优阿尔法组合

Pure

Alpha的主要的投资策略是建立最优的阿尔法组合-----一个资产足够分散的投资组合,组合里各资产种类的相关性很小甚至不相关,从而在不同经济环境下Alpha收益能保持稳定。

建立最优的阿尔法组合最流行策略是可携阿尔法策略(portable

alpha),或者叫阿尔法覆盖(alpha overlay)。

可携阿尔法(Portable

Alpha)是指零市场风险(贝塔为0)的投资组合的收益。它与市场表现以及运行方向是完全独立的,由基金经理的投资能力和技巧所决定。可携阿尔法(Portable

Alpha)是通过运用像期权、互换或者期货等金融衍生工具对市场风险进行对冲所得到的。在这种策略下,Alpha收益与Beta收益是完全分离的。

下面,将举例简单说明如何运用可携阿尔法投资策略获益。

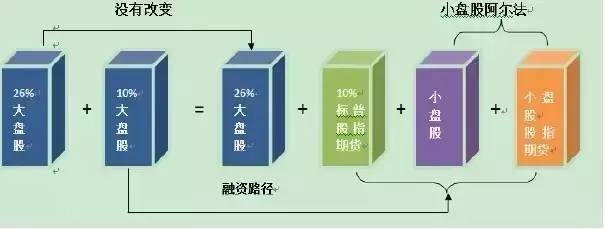

假如一个客户需要保持其在大盘股投资比例(如36%)的同时,增加所获得的收益,我们将通过给投资组合增加小盘股的阿尔法收益帮助其达到目的。小盘股的投资资金可以通过降低大盘股的资产比例(从36%降到26%)获得,假设这10%的资产等于1000000元。

具体的投资步骤如下:

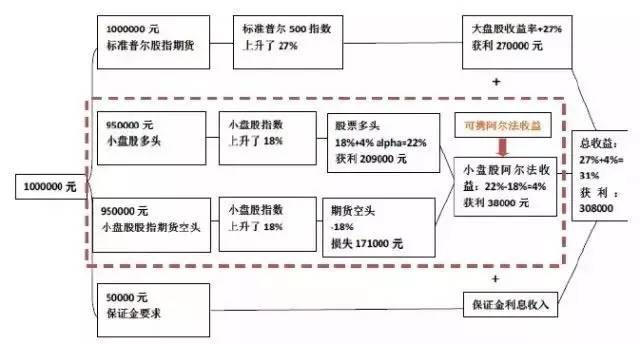

步骤一:投资经理把50000元存到保证金账户,利用杠杆可以买价值1000000元的股指期货,这意味着剩下950000进行小盘股的投资;

步骤二:

投资经理购买1000000元的标准普尔500指数期货,使顾客在大盘股的投资比例重新回到36%。

步骤三:投资经理用950000元购买精选的小盘股股票(与小盘股指数的贝塔值为1),而这些精选的股票收益可以打败小盘股指数的收益;

步骤四:投资经理卖空价值950000元的小盘股股指期货来对冲小盘股市场风险;

以上的投资结果是顾客保持了其固有的36%的大盘股投资比例(初始的26%加上后来的10%道琼斯500指数期货),并且可以获得小盘股的可携阿尔法收益。(如图10所示)

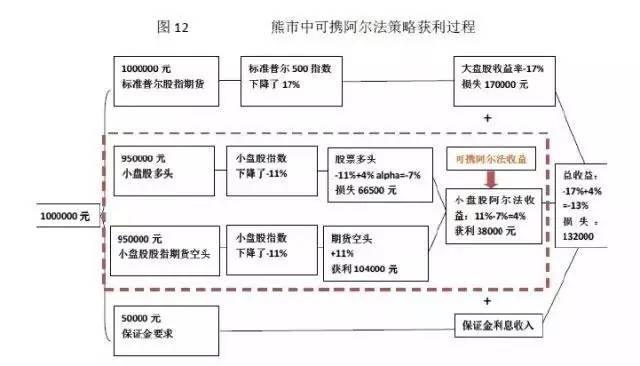

图11和图12分别显示了portable

alpha投资策略在牛市和熊市时的表现。

图10 Portable Alpha策略叙述图

图11 牛市中可携阿尔法策略获利过程

图12 熊市中可携阿尔法策略获利过程

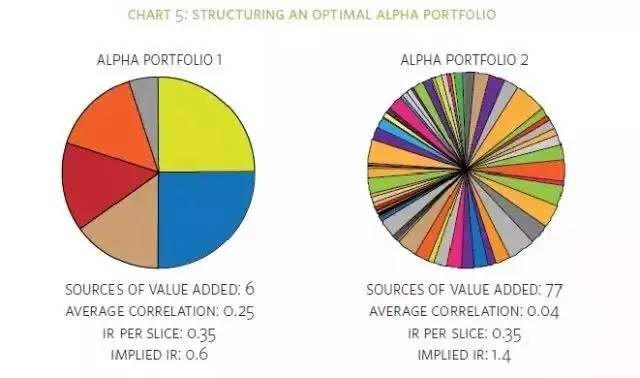

通常,基金经理会去建立一个高度分散化的Alpha投资组合。图13显示了低分散化Alpha投资组合和高分散化组合在信息比率(衡量超额风险所带来的超额收益)方面的区别。可以看到,虽然两个组合的每种资产的信息比率相同,但是组合2整体的信息比率足足是组合1的2.5倍,可见大量分散化后的Alpha投资组合更优。因此,通过选择高Alpha收益的资产,并且建立大量分散化投资组合,就可以建立一个更优的风险调整阿尔法组合。

图13 最优阿尔法组合的构造

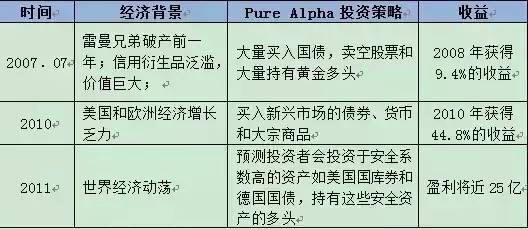

图14 Pure Alpha 最近成功投资事件

3.2 全天候对冲基金(The All Weather Fund)

3.2.1 All Weather 对冲基金介绍

1996年,Bridgewater建立了其第二个对冲基金:全天候对冲基金(the ALL Weather

Fund)。这个名字意味着无论在什么市场环境下,这个基金都可以收获较高的风险调整收益。正如Pure

Alpha对冲基金是建立最优的alpha组合,All Weather对冲基金是通过建立最优的beta资产组合,来获得更高的市场收益。

不同于Pure Alpha,All

Weather对冲基金强调低投资费用,资产组合集中在全球的通货联动型债券以及全球固定收益产品。其目标是获得超过市场收益的更高的风险调整收益。在2011年,All

Weather对冲基金已经拥有460亿美元的资产,成为了美国最大的基金之一。

All Weather

对冲基金的核心理念之一是风险平价。Bridgewater也是第一个运用风险平价概念进行投资的资产管理公司。通过资产配置,对低风险资产运用更高的杠杆,对高风险资产运用低杠杆,使得投资组合里所有资产的预期收益和风险都接近相同。这种资产配置的方法,可以形成一个更优的收益风险比率,因为分散化投资降低的风险要比杠杆运用增加的风险要多。

3.2.2 All Weather 对冲基金收益分析

自1996年以来,All

Weather对冲基金经历了股票市场的牛熊市,两次大的经济衰退,一次房地产泡沫,两次扩张和紧缩时期,一次全球金融危机以及这之间市场无数次的波动起伏。在这各种不同的经济环境下,All

Weather对冲基金的投资组合的夏普比率超过了0.6的期望值,在名义目标风险10%下,它表现明显好于股票、债券以及传统的资产组合。

自发行以来,All

Weather基金获得了9.5%的年收益率,比大部分机构投资组合收益率的高将近50%。另外,它通过风险平价策略,把风险有效地降低了25%。

下面分别从4个不同的角度去衡量All Weather对冲基金的收益。

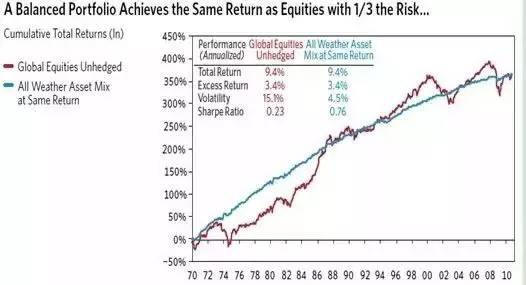

第一个是在累积收益相同的情况下比较All

Weather对冲基金投资组合与股票市场的风险;

第二个是在风险相同的情况下,比较累计收益的大小;

第三个是从亏损的时间和幅度角度去对比;

第四个是针对其某一系列来具体分析收益。

图15给出了截止到2011年末,在累积收益相同的情况下,All

Weather投资组合与股票市场组合的风险对比。All

Weather对冲基金的投资组合收益率的波动一直不大,在获得了与股票市场相同的累积收益时,其风险仅仅是股票市场风险的三分之一。

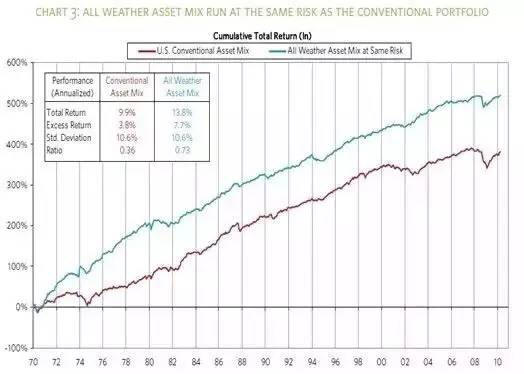

图16给出了在相同的风险情况下,All

Weather的投资组合与股票市场的累积收益对比。All

Weather投资组合每年的收益(蓝线)比同期股票市场的收益(红线)平均高出300-400个基点。

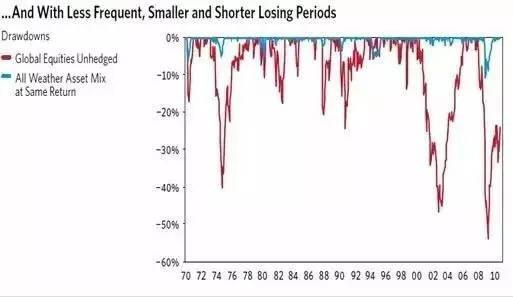

图17以水位线的形式,对比了All

Weather与股票市场的亏损表现。All Weather对冲基金的投资组合亏损的时间比股票市场更加短,频率更低,亏损的幅度更小。

图15 All Weather投资组合风险对比

图16 All Weather投资组合收益对比

图17 All Weather水位线分析

下面,将以具体的地区——澳大利亚为例,分析All

Weather对冲基金的盈利情况。

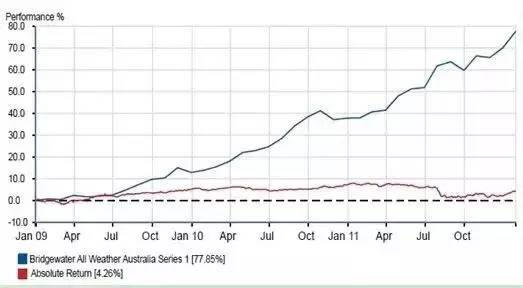

图18显示了All

Weather基金澳大利亚系列的累积收益率(蓝线)和每个时期的绝对收益率。可以看出,自澳大利亚系列自2009年7月以来,其每个月的收益率都为正,并且月收益率在2010年4月到2011年7月期间达到顶峰。

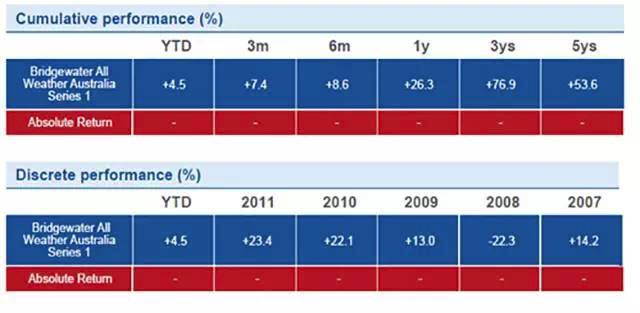

图19以表格形式列出了All Weather

基金澳大利亚系列的年累积收益和年离散收益。除了2008年金融危机期间,All

Weather的年收益率都在13%以上,去年更获得超过23%的高收益率。

图18 All Weather基金澳大利亚系列收益率

图19 All Weather 基金澳大利亚系列的年累积收益和年离散收益

3.2.3 All Weather投资策略——最优贝塔组合

All Weather

的核心投资原则是风险平价,而与这种理念相对应的便是构建最优的贝塔组合的投资策略。风险评价是指平衡多种收益资产的风险暴露以在未来任何环境下都可以获得稳定的回报。

Ray

Dalio运用风险平价投资原则是因为他发现传统的平衡资产配置有一个非常严重的问题——传统的投资组合方法是通过忍受很高的短期风险(集中投资于股票)来获得高的长期回报。例如60%的股票和40%的债券,表面上看,这样的资产配置已经平衡了,但是,其实从风险的角度看,这样一种资产配置是极度不平衡的-----有将近90%的风险来自股票,而债券投资带来的风险只占10%。如果短期的风险高度集中在一种类型的资产,那么就很容易带来低长期回报的巨大风险,从而威胁到未来的偿债能力。这是因为如果环境变化造成了市场的长时期低迷,每种资产的收益都会收到非常大的影响,因此集中持有股票的长期风险对于投资者而言将非常巨大。因此,这些传统的投资组合由于十分依赖股票的表现来实现其预期收益,它们将受制于股票市场的波动(贝塔),这与平衡资产配置的初衷是相悖的。

为了履行风险评价的投资理念并构建最优贝塔组合,通常需要以下两个步骤:

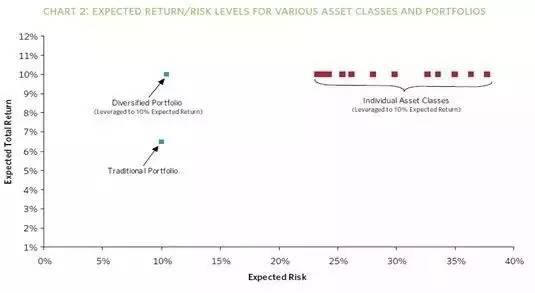

第一,通过使用杠杆降低或者增加资产的风险水平使每个资产都拥有相近的预期收益和风险。借款购买更多的低风险(低贝塔)、低收益资产,如债券,使其具有与股票类似的风险和收益水平。同时(如果有必要),通过去杠杆化降低高风险(高贝塔)收益的投资品种(如股票),降低其风险和预期收益水平。因此,这样就形成了具有相近预期收益和风险,但不同经济相关性的投资收益流。

第二,从以上的投资收益流中选出投资组合,使其在任何经济环境下都不会与预期收益出现偏差。这主要是通过持有类似风险水平的投资组合,并且组合里的资产会在以下情形之一表现得很好:通货膨胀;通货紧缩;经济增长;经济下滑。

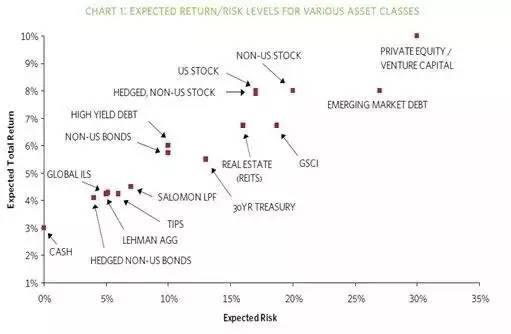

如图20和图21所示,通过杠杆化和去杠杆化,并从中挑选相关性小的资产,构建出“最优贝塔组合”(图14左上方蓝点)。可以看出,相对于传统投资组合,最优贝塔组合在具有相同风险的同时,其收益率更高;而对于单个运用杠杆后的投资资产,最优贝塔组合的风险更小。

图20 多种资产的预期收益和风险水平

图21 传统组合与杠杆化后分散组合的风险收益对比

3.2.4 All Weather事件回顾——08年金融危机

一直以来,All

Weather的投资策略都受到大众的怀疑:杠杆作用所产生的风险会比资产分散化所降低的风险大;不稳定的相关性会产生无法预测的风险。这种怀疑的声音直到最近2008年的金融危机才销声匿迹-----All

Weather的杠杆策略和资产相关性经受住了这次严重的危机。

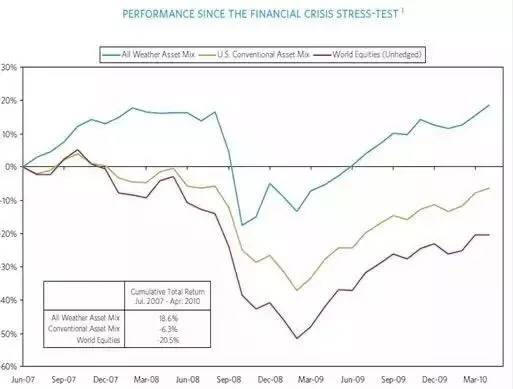

如图22所示,All

Weather的资产组合的表现如预期般出色。相对于其他几乎所有的资产组合和投资策略,All

Weather的资产组合有更低的风险和更高的投资回报。自金融危机发生以来,All

Weather的资产组合(蓝线)获得了将近19%的收益,而同期的传统资产组合(绿线)则亏损了6%。

图22 经济危机后All Weather资产组合的表现

针对在这次金融危机的突出收益,Bridgewater公司给出了它的解释:

第一,杠杆所增加的风险要远远比资产分散化所降低的风险小。首先,因为杠杆式用来增加低风险资产的波动性,而这部分杠杆化的低风险资产相对于没有杠杆会形成更好的风险分散化。其次,All

Weather不会使用太多的杠杆-----只会运用2倍杠杆,远远低于美国银行所运用的10倍杠杆。而且,杠杆是运用在一系列高流动性的资产,这部分资产在价格下降的时候可以很容易重新配置或者进行清算。

第二,不正确的资产相关性假设不会运用在制定资产权重的过程中,因为它们的相关性是不稳定。相反,Bridgewater制定资产组合权重是以经济环境变化对资产价格的影响为基础的,同时,保证资产组合的风险在所有环境中,特别是在经济增长和通货膨胀发生变化的时候,都能相互抵消。

(本文结束)

原油的三大基准价格,它们分别是:

美原油:WTI(WEST TEXAS

INTERMEDIUM)基准油,所有在美国生产或销往美国的原油,在计价时都以轻质低硫的WTI作为基准油。美国作为原油消费大国,再加上纽约期交所在全球的影响力,以WTI为基准油的原油期货交易,就成为全球商品期货品种中成交量的龙头。一般来说,该原油期货合约具有良好的流动性及很高的价格透明度,是世界原油市场上的三大基准价格之一,公众和媒体平时谈到油价突破多少美元时,主要就是指这一价格。

但就交易量来说,WTI与同样是轻质低硫的北海布伦特(Brent)原油相比较,其现货交易量远逊于布伦特原油,1988年6月23日,伦敦国际石油交易所(IPE)推出布伦特原油期货合约,包括西北欧、北海、地中海、非洲以及也门等国家和地区,均以此为基准,由于这一期货合约满足了石油工业的需求,被认为是“高度灵活的规避风险及进行交易的工具”,也跻身于国际原油价格的三大基准。伦敦因此成为三大国际原油期货交易中心之一。布伦特原油期货及现货市场所构成的布伦特原油定价体系,最多时竟涵盖了世界原油交易量的80%,即使在纽约原油价格日益重要的今天,全球仍有约65%的原油交易量,是以北海布伦特原油为基准油作价。

布伦特原油和WTI在品质和价格上均非常接近,近10年来的原油价格统计表明,二者涨跌同步,前者通常比后者低5%左右。比如1998年布伦特原油价格13.43美元,纽约WTI是14.53美元;2004年两者分别涨至38.29美元和41.60美元。

中东是全球石油产量最大的基地,他们的基准油又是什么?从中东销售往亚洲的原油,其作价的基准油,是阿联酋的高硫“迪拜(Dubai)”原油。这就是赫赫有名的OPEC油价,它往往可以反映亚洲对原油的需求状况。其现货主要在新加坡和东京交易,期货交易量则很小。

现在我们总结一下这三大基准原油的区别和联系:

WTI原油,美国市场,期货定价基准油。

布伦特原油,欧洲市场,现货市场基准油。

迪拜原油,亚洲市场,现货交易基准油。

点击这里了解并预约WTI原油投资

|