|

[Big Hedgehog]桥水基金如何进行资产配置

By Market

你知道索罗斯,但可能不知道Ray

Dalio(雷•达里奥)。这个“老头儿”比索罗斯小差不多20岁,但他迄今为止为投资者赚到的钱比索罗斯还多(450亿vs420亿美元)。

Dalio的对冲基金Bridgewater已经成立41年了,目前的管理资产规模达到了近1700亿美元,世界第一。而基金越大,越要求稳,毕竟在投资界,只想着多赚是不行的,更重要的事情是不要死掉。

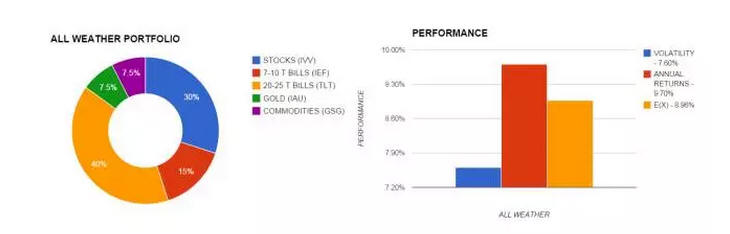

Dalio深谙这一点。虽然在基金成立的头20年他已经非常成功了,但他却总想着钻研出一种偏被动的、旱涝保收的资产配置策略,能够长久地、稳定地赚钱。1996年,他终于开始把理论付诸实践,成立了Bridgewater旗下的第二支基金,取名叫All

Weather (“全天候”)。

All

Weather一开始只是Dalio的个人信托,直到后来开放给其他投资者加入,这个基金目前规模达到了700亿美元,是Bridgewater的两大主力基金之一(另一只Pure

Alpha是主动管理型)。1996年到2014年,All

Weather基金的年复合回报率为6.34%--注意这是扣除了通胀之后,名义回报可能在9%左右。

在对冲基金里面,这成绩只能算平庸,但它的过人之处是在如此庞大的体量上长时间地保持相对稳定。我们在谈投资的时候老是说到复利的力量,而复利最好的朋友就是时间。如果真能二三十年都保持这么一个像样的回报率,那你不用达到巴菲特的22%的年复合回报,也能舒舒服服享受退休了。

而Dalio的All

Weather最可贵的一点就是某种程度上的可复制性。换句话说,就是你自己可以尝试实践这种资产配置理念,而不需要像对冲基金经理一样去炒股票。Dalio自己在接受CNBC采访时候就说,你在市场里下注,等于是跟我和我手下1500个研究员在对赌——你赢不了。

那么,普通投资者能从Dalio

那儿学到什么呢?幸运的是,这个爱琢磨的老头儿非常热衷于投资者教育,我们不妨看看Bridgewater自己对All Weather

的思考总结,我们给你提炼如下:

All

Weather的理念基础

Dalio认为,金融市场虽然存在无数投资产品,但它们的收益都是由三个变动成分组成的:

1)现金回报率,也就是基准利率;

2)市场本身高出现金的回报率(beta);

3)主动选股带来的超额回报(alpha)。

这个公式就是: return = cash + beta + alpha

怎么理解呢?就是你的整个投资回报里面其实是=剩余现金产生的利息+大盘本身带来的高于利息的那部分收益+主动交易低买高卖实现的回报。

这其中利率是央行决定的,而相比alpha,beta是很容易获得的,因为长期来看,市场带来的回报总是高于利率。但alpha是个零和游戏,你通过交易赚到钱了,那你的交易对手就会亏钱。

Dalio认为,对大部分投资者来说,找到一个合适的投资组合来保证beta的稳定是最重要的。所以,获得一个好的资产配置,就要先把投资组合中的beta部分剥离出来单独审视。

配置“风险”,而不是配置“资产”

几十年来,一般机构的经典投资组合会在股票和债券之间6:4分。这是6、70年代以来一个流传已久的不那么精确的指导性配置比例。

但在Dalio看来,这个组合有很大问题,因为股票的波动性要比债券大得多,这60%的股票投资可能集中了整个投资组合的90%风险。换句话说,这种情况下,如果股市跌得厉害,即便债市上涨会减少投资者损失,但整个组合的回报并不是你能获得的最优结果。

那么,怎么样才能更好的对冲股市风险呢?Dalio有个在当时很新颖的主张:利用波动率更大的久期债券或者期货等金融工具,给债券持仓加杠杆。

而这么做的依据是,不管股票还是债券,单位风险获得的单位回报都是差不多的,若能通过工具放大债券的风险,那么它可能带来的回报也自然会提高。

Dalio这种理念被称作risk

parity——风险匹配。这种理念下,资产配置追求的是各资产类别的风险相对等,这样一来,投资者能在固定的风险下享受最大化收益。

配置核心要素:增长和通胀

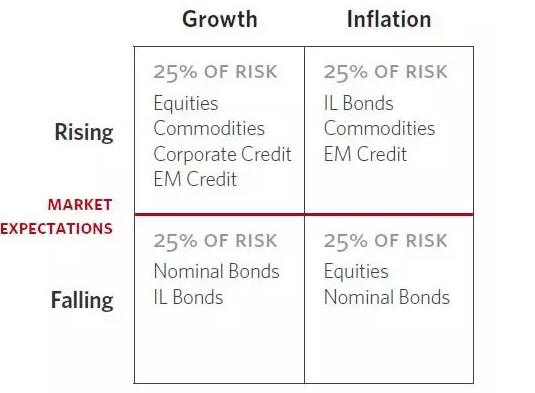

在Dalio看来,宏观经济最重要两个因素是增长和通胀,而这两个因素有四种组合(和美林美银投资时钟类似)。

Dalio资产配置的前提是,未来不可预知,4种经济情形会以相等的概率轮替,所以,投资者的资产组合里的风险分布应该平均分给这四种经济情形。

所以就有了以下一个资产组合示意图。

怎么理解这个图呢?我们可以把这一个资产配置看成4个不同的资产组合拼在一起,每个组合的风险相同,但是它们各在对应的经济环境下会取得最大化收益,这么一来,整个资产组合就能在长时间内达到最好的风险跟收益比。

用Dalio的话说,就是这个组合不管经济条件怎样,都能保证稳定收益,所以不管谁继承了他的资产,都可以“高枕无忧”。这也就是他为什么把自己的信托投资在All

Weather基金里的原因。

总结:投资中有哪些确定性?

大部分谨慎的投资者都对杠杆有排斥,所以用杠杆提升一些资产类别的风险(和收益)来匹配其他类别的风险是一个有争议的理念。但越来越多投资者开始意识到,适度杠杆+高度多样化的投资组合,可能比没有杠杆而不多样化的投资组合风险更小。

而Dalio给投资者的建议,可以总结为以下3条:

1)你应当进行长期投资;

2)持有资产能提供比持有现金更高的回报;

3)资产价格的波动主要是由经济情况的发展跟市场预期的差异引起的。

那么,综上所述,又一个大佬告诉你,投资就是如此的简单,关键问题还在于,你信吗?

------------------------------------

附注:

雷·达里奥的“桥水”之路

雷·达里奥1949年出生于纽约皇后区的意裔家庭,父亲是名爵士乐手,母亲是家庭主妇,他为家中独子。

8岁,他进入了当地一所公立学校,他讨厌学校里死记硬背的一套,不爱学习,成绩不佳。闲暇里,他开始为自己打工挣钱——送报、割草、铲雪、洗碗。

12岁开始,他在一家高尔夫俱乐部当球童,俱乐部里不少人是华尔街投资者。那是1960年代股市兴盛期,人人谈“股”色变,更别说俱乐部里的金融大亨们了。在这种氛围影响下,十几岁的他投资了人生第一个股票——东北航空,这是他听说过的唯一一只价格低于5美金的股票。没想到,这家正值要破产的公司被另一家公司收购,股价翻了三倍。运气让他赚了钱,也让他对股票投资产生了兴趣。

18岁高中毕业后,成绩平平的达里奥勉强进入了当地的长岛大学。在投资方面,当时的他已建立起了一只价值几千美金的股票投资组合。大学里自由宽松的环境重燃起了他对学习的兴趣,大学成绩拔尖。

1968年(20岁),他大学一年级。当年,披头士乐队去印度修习冥想,被媒体广泛报道,也引发了他对超验冥想(transcendental

meditation)的兴趣。在这以后的四十多年里,他坚持用冥想来净化心绪。他说:“创造力来自开明之心(open-mindedness)与专注之念(centeredness)——即能以一种非情绪(unemotional)的状态去观看事物。”事实上,他后来的不少世界观或多或少与东方哲学宗教不谋而合,冥想开启了他内省审思,不断求索智慧之道。

1971年(23岁),达里奥大学毕业后,因成绩优异被哈佛商学院录取。那时的他已开始交易大宗商品期货——谷物、石油、棉花等。在那时,大宗商品期货属于冷门领域,市场上几乎没什么人做这块交易。去哈佛前的那个暑假,他在纽约证券交易所打工。也是那个暑假,布雷顿森林体系瓦解,以美元为中心的世界货币体系崩溃,他感到自己身处风暴中心,而这种兴奋也促使他进一步钻研货币体系和市场。

进了哈佛以后,全新的案例式教学与开放式问答锻炼了他的思辨力。他全身心享受着 “疯学,疯玩(work-hard,

play-hard)”的环境。商学院第一学年结束后,他成功说服了美林大宗商品部的董事给了他助理的实习工作。不过,大宗商品交易在当时依然处于无人问津的地位。

1972年,由于之前全球货币体系的崩溃,通胀急升,大宗商品价格疯涨,直接引发了1973年美国的石油危机。美联储不得不采取紧缩的货币政策来遏制通胀。结果,股票市场大衰退,相反,大宗商品期货交易则迎来了它的黄金时机,相关领域的人才供不应求。

从哈佛商学院毕业后,他加入了Dominick &

Dominick当上了公司大宗商品部的主管,可惜,未过一年,因股市市场的不景气拖累整个公司陷入了困境。1974年,他跳槽加入了另一家证券经纪公司Shearson

Hayden Stone,还是在他最喜欢的大宗商品期货部门任职,给养牛的农场主和谷物制造商们提供风险对冲的建议。

1974年新年前夜,达里奥跟部门老板出去喝酒,发生争执,结果把他老板揍了一顿。同一年,在加州食物谷物生产者协会(California

Food & Grain Growers’

Association)的年会上,有传闻说他请来了脱衣舞演员当众表演,结果,他被炒了鱿鱼。被解雇后,达里奥说服了曾经的一位客户雇佣他当顾问,在他的公寓里成立了自己的公司桥水(Bridgewater

Associates)。那年,他才26岁。

之后,达里奥结婚生子,成立了自己的家庭,搬去了康州,并继续他“家庭作坊”式的交易投资,他指导公司如何管理风险,并出版经济分析的简报。

1985年(37岁),他说服了世界银行退休基金将一部分资产交由桥水管理。1989年,柯达退休基金也成为了桥水的客户。在这之后的20多年里,桥水吸引了越来越多来自世界各地的退休养老基金,和政府主权财富基金(包括中国的主权基金),桥水目前管理的总资产额已经超过一千多亿美金。2011年一家分析机构调查结果表明,桥水是退休基金最信任的投资管理公司。

早在2007年(59岁),达里奥就已预测到了美国后来的房贷危机。当年12月,深感形势不妙的他特意上访财政部,会见了当时的财政部长保尔森手下的员工,警告说美国或将迎来一场严重的信贷危机,但是,并没有人在意他的预测。他继而又走访了美国白宫,告诉政策制定者银行系统将面临巨额亏损,可惜,他的论断依然没有引起足够重视。直到雷曼倒闭,次贷危机愈演愈烈,政府高层才想起了达里奥先前的预测和分析。

劳伦斯·萨默斯——奥巴马聘用的2009至2010年美国经济委员会主席——在白宫任职期间,一直都坚持阅读桥水的经济简报,隔几个月就要跟达里奥通一次话,他评价达里奥是个“极其智慧上进的人”。

从1980年代初期开始,达里奥就坚持记录他的投资法则,并根据投资结果来不断修改法则。到今天,这些法则都已被电脑程序化,用来自动监测世界各大国经济运行,以便做出投资判断。

在他眼中,经济就如一部缜密的机器。他对这部“机器”的严密理解,使桥水最终成长为了全世界最大的对冲基金。

桥水基金ALPHA/BETA 分离投资策略

全球最大对冲基金桥水在中国设投资公司引起轩然大波,其著名的Alpha和Beta分离投资策略也引起关注。

Alpha和Beta分离的投资策略最开始是由Dalio在1990年引进的,然后在2000年初逐渐被各大基金经理认可。Bridgewater公司是第一个运用Alpha和Beta分离的投资策略的对冲基金,并且为这两个投资模式各自设立了相应的投资基金:Pure

Alpha 对冲基金和All Weather对冲基金。

Beta是衡量投资组合与市场整体表现的一个相关性指标。Beta投资的收益和风险几乎完全与市场的整体表现一致,并且投资产品的成本孝流动性高。这类投资主要集中在被动型的收益产品,如指数基金、固定收益产品等。通过beta投资,投资者可以以高流动性以及高透明度获得市场收益率,同时只需要承担比较小的风险和费用。

Alpha投资-是一种主动型的投资方式,目的是形成与市场相关性低的超额收益回报。Alpha指标刻画了主动投资所带来的超额收益的大小,高的Alpha值反映了该资产(或组合)与市场相比有较高的超额收益,同时表示一个积极的基金经理有较好的投资管理能力。这类投资主要集中在包括私募股权基金、商品基金、期货基金等。通过Alpha投资,可以寻求一些难以发现的、对投资技巧要求很高的超额收益项目。

Bridgewater公司认为传统投资组合中,股票的风险过大,组合收益对股票市场的表现过于敏感。它通过各种金融衍生品,如期货、期权和互换等,把Beta和Alpha的收益分离开,同时通过大范围的分散投资,大大缩小投资的风险。在这个投资理念下,Bridgewater公司设计了一个叫“Alpha

Overlay”的策略。

(本文结束)

原油的三大基准价格,它们分别是:

美原油:WTI(WEST TEXAS

INTERMEDIUM)基准油,所有在美国生产或销往美国的原油,在计价时都以轻质低硫的WTI作为基准油。美国作为原油消费大国,再加上纽约期交所在全球的影响力,以WTI为基准油的原油期货交易,就成为全球商品期货品种中成交量的龙头。一般来说,该原油期货合约具有良好的流动性及很高的价格透明度,是世界原油市场上的三大基准价格之一,公众和媒体平时谈到油价突破多少美元时,主要就是指这一价格。

但就交易量来说,WTI与同样是轻质低硫的北海布伦特(Brent)原油相比较,其现货交易量远逊于布伦特原油,1988年6月23日,伦敦国际石油交易所(IPE)推出布伦特原油期货合约,包括西北欧、北海、地中海、非洲以及也门等国家和地区,均以此为基准,由于这一期货合约满足了石油工业的需求,被认为是“高度灵活的规避风险及进行交易的工具”,也跻身于国际原油价格的三大基准。伦敦因此成为三大国际原油期货交易中心之一。布伦特原油期货及现货市场所构成的布伦特原油定价体系,最多时竟涵盖了世界原油交易量的80%,即使在纽约原油价格日益重要的今天,全球仍有约65%的原油交易量,是以北海布伦特原油为基准油作价。

布伦特原油和WTI在品质和价格上均非常接近,近10年来的原油价格统计表明,二者涨跌同步,前者通常比后者低5%左右。比如1998年布伦特原油价格13.43美元,纽约WTI是14.53美元;2004年两者分别涨至38.29美元和41.60美元。

中东是全球石油产量最大的基地,他们的基准油又是什么?从中东销售往亚洲的原油,其作价的基准油,是阿联酋的高硫“迪拜(Dubai)”原油。这就是赫赫有名的OPEC油价,它往往可以反映亚洲对原油的需求状况。其现货主要在新加坡和东京交易,期货交易量则很小。

现在我们总结一下这三大基准原油的区别和联系:

WTI原油,美国市场,期货定价基准油。

布伦特原油,欧洲市场,现货市场基准油。

迪拜原油,亚洲市场,现货交易基准油。

点击这里了解并预约WTI原油投资

|